Rente mit 63: Alles rund um Beitragsjahre, Abschläge und Steuern

Wenn Sie mindestens 35 Jahre gearbeitet haben, können Sie in vorgezogene Altersrente gehen. Was Sie dazu wissen müssen.

Auf den Punkt

- Nicht jeder 63-Jährige kann in Deutschland einfach abschlagsfrei in Rente gehen.

- Das Renteneintrittsalter hängt von Ihrem Geburtsjahr ab. Es wird seit 2012 stufenweise angepasst.

- Für die Altersrente für langjährig Versicherte benötigen Sie 35 Versicherungsjahre, für die Altersrente für besonders langjährig Versicherte 45 Versicherungsjahre.

- Auch Bezugszeiten von Arbeitslosengeld und Kindererziehungsjahre können in die Berechnung der Beitragsjahre mit einfließen.

- Schwerbehinderte können mit der Altersrente für Menschen mit Behinderung deutlich früher in den Ruhestand.

Wann kann ich mit 63 abschlagsfrei in Rente gehen?

Die Rente mit 63 wurde vom Gesetzgeber als Teil des sogenannten Rentenpakets beschlossen und ist seit dem 1. Juli 2014 gültig. Das bedeutet allerdings nicht, dass jeder 63-Jährige in Deutschland abschlagsfrei in den Ruhestand gehen kann. Tatsächlich ist die Rente mit 63 ohne Abschläge nämlich eine Altersrente für besonders langjährig Versicherte.

Rente nach 45 Jahren: Tabelle

Als „besonders langjährig versichert“ gilt, wer insgesamt 45 Jahre an anrechenbaren Zeiten in der Rentenversicherung gesammelt hat. Mit genau 63 Jahren konnte nach Inkrafttreten der Regelung allerdings nur in Rente gehen, wer 1952 oder früher geboren wurde. Für jüngere, besonders langjährig Versicherte steigt die Eintrittsgrenze schrittweise. Versicherte des Jahrgangs 1961 können beispielsweise erst mit 64 Jahren und 6 Monaten abschlagsfrei Rente beziehen. Für alle, die 1964 oder später geboren sind, liegt das Renteneintrittsalter jedoch auch nach 45 Beitragsjahren bei 65 Jahren.

|

Jahrgang |

Renteneintrittsalter für besonders langjährig Versicherte |

|---|---|

|

1961 |

64 Jahre und 6 Monate |

|

1962 |

64 Jahre und 8 Monate |

|

1963 |

64 Jahre und 10 Monate |

|

Ab 1964 |

65 Jahre |

Kann ich nach 35 Arbeitsjahren mit 63 in Rente gehen?

Wer nur auf 35 Beitragsjahre kommt, kann als sogenannter langjährig Versicherter ebenfalls die Rente mit 63 in Anspruch nehmen – allerdings mit Abschlägen. Für jeden Monat, den Sie vorzeitig in Rente gehen, werden ihnen in diesem Fall 0,3 % von ihrer Rente abgezogen.

Wollen Sie also zum Beispiel als 1961 Geborener trotz einer für Sie geltenden Regelaltersgrenze von 66 Jahren und 6 Monaten bereits 2 Jahre früher in Rente gehen, dann erwarten Sie Abschläge von 7,2 %. Bei regulären monatlichen Altersbezügen von 1.000 € wären das immerhin 72 € weniger pro Monat und 864 € weniger pro Jahr. Wollen Sie gar den frühesten Rentenbeginn von 63 Jahren nutzen, müssen Sie Abschläge von 12 % in Kauf nehmen. Eine individuelle Beratung, etwa bei der Deutschen Rentenversicherung, und Kalkulation ist daher das A und O bei einem früheren Renteneintrittsalter.

|

Geburtsjahr |

Normaler Rentenbeginn |

Abschlag bei Renteneintritt mit 63 Jahren |

|---|---|---|

|

1960 |

66 Jahre und 4 Monate |

12,0 % |

|

1961 |

66 Jahre und 6 Monate |

12,6 % |

|

1962 |

66 Jahre und 8 Monate |

13,2 % |

|

1963 |

66 Jahre und 10 Monate |

13,8 % |

|

Ab 1964 |

67 Jahre |

14,4 % |

Frührente: So werden Entgeltpunkte verrechnet

In Bezug auf Frührente sind die Entgeltpunkte besonders interessant. Denn sie dienen als Grundlage für die Berechnung Ihrer Rentenhöhe. Jedes Jahr, in dem Sie Beiträge in die Rentenversicherung eingezahlt haben, erwerben Sie Entgeltpunkte. Wie viele Sie insgesamt vor Rentenantritt gesammelt haben, hängt von der Höhe Ihres Gehalts und der Anzahl der Beitragsjahre ab. Je höher Ihr Gehalt ist und je länger Sie in die Rentenkasse eingezahlt haben, desto mehr Rentenpunkte besitzen Sie. Haben Sie zwischenzeitig Kinder erzogen oder Angehörige gepflegt, werden diese Zeiten so berücksichtigt, als hätten Sie währenddessen einen „hypothetischen“ Verdienst gehabt. Dieser richtet sich nach dem jeweiligen Durchschnittsverdienst.

Berechnung: So viele Entgeltpunkte verdienen Sie pro Jahr

Ein Rentenpunkt ergibt sich aus Ihrem Jahreseinkommen geteilt durch das Durchschnittseinkommen aller Versicherten in diesem Jahr. Das vorläufige durchschnittliche Einkommen in der Rentenversicherung 2026 beträgt übrigens 51.944 €.

Ein Beispiel: 2026 verdienen Sie 35.000 €. Entsprechend der Berechnung 35.000 € geteilt durch 51.944 € erhalten Sie für das Jahr 2026 exakt 0,67 Entgeltpunkte.

Lohnt sich die Rente mit Abschlägen?

Grundsätzlich führen vorzeitige Rentenansprüche zu Abschlägen bei der monatlichen Rentenzahlung. Diese monatlichen Renten-Abschläge können durchaus spürbar sein und Ihre finanzielle Situation im Ruhestand beeinflussen. Allerdings besteht die Möglichkeit, die Abschläge durch freiwillige Sonderzahlungen auszugleichen. Mit der Option, die Renten-Abschläge auszugleichen, erhalten Sie die vollen Rentenansprüche trotz eines früheren Renteneintrittsalters.

Kann ich Grundrente mit 63 beziehen?

Die Grundrente als individueller Rentenzuschlag kommt insbesondere langjährig Versicherten mit einem unterdurchschnittlichen Einkommen zugute. Ob Sie Anspruch auf die Grundrente haben, hängt nicht von Ihrem aktuellen Alter, sondern von den folgenden Bedingungen ab:

- Sie müssen mindestens 35 Grundrentenjahre (oder mindestens 33 Jahre für einen Teilanspruch) nachweisen können. Als Grundrentenjahre gelten beispielsweise Zeiten einer sozialversicherungspflichtigen Tätigkeit, Kindererziehungszeiten sowie Krankheits- oder Rehazeiten.

- Ihr Einkommen muss in diesen Jahren zwischen 30 und 80 % des Durchschnittseinkommens gelegen haben.

- Für die Einkommensprüfung zum 1. Januar 2026 darf Ihr Einkommen die Grenze von rund 1.492 € für Alleinstehende bzw. rund 2.327 € für Ehepaare und eingetragene Lebenspartner nicht überschreiten. Maßgeblich ist dabei jeweils das Einkommen des vorletzten Kalenderjahres. Liegen Ihre Einkünfte über diesen Grenzen, wird der darüberliegende Teil zu 60% angerechnet; ab etwa 1.840 € (Alleinstehende) bzw. 2.646 € (Paare) kann der Grundrentenzuschlag durch die vollständige Anrechnung auch ganz entfallen.

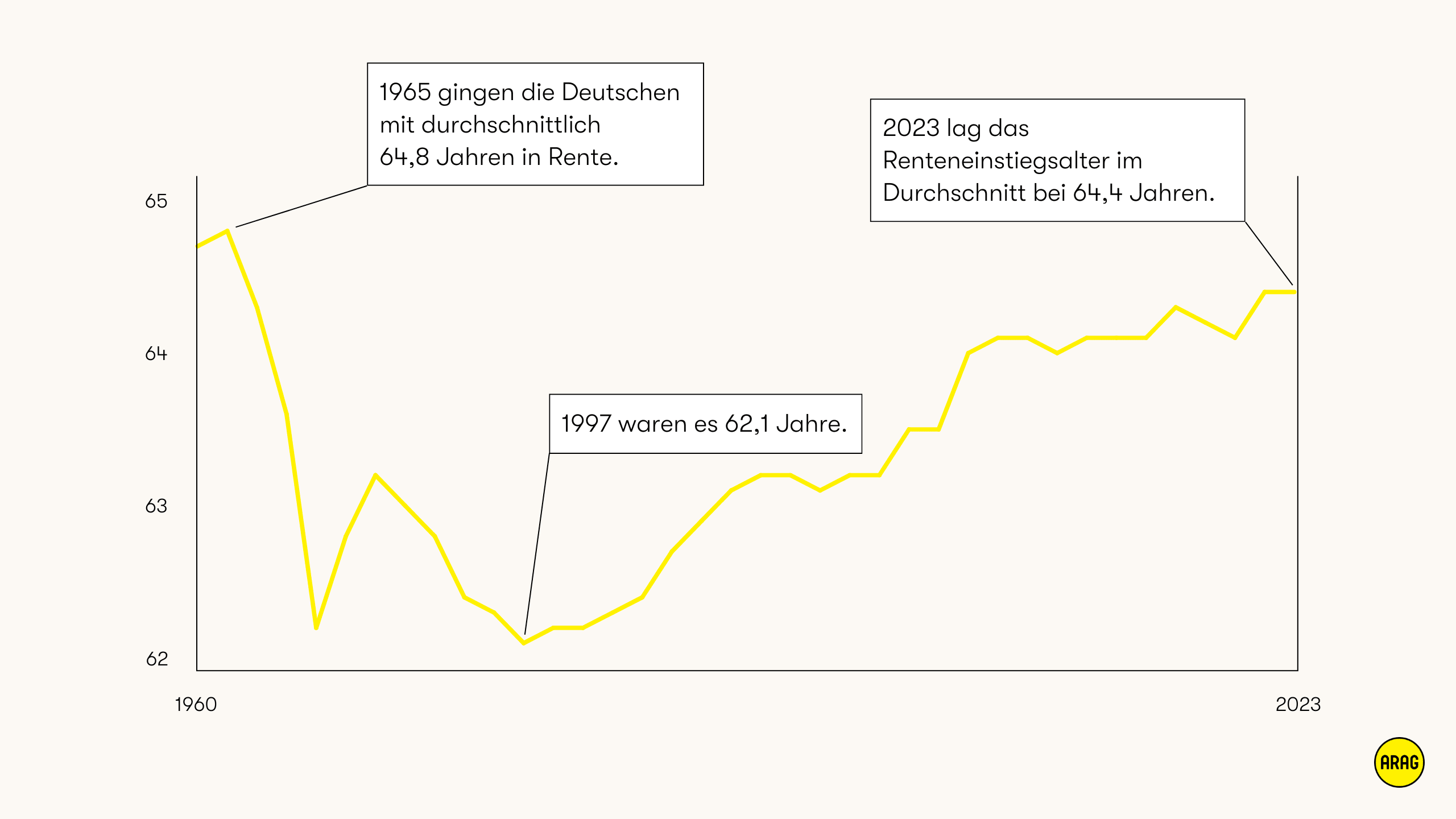

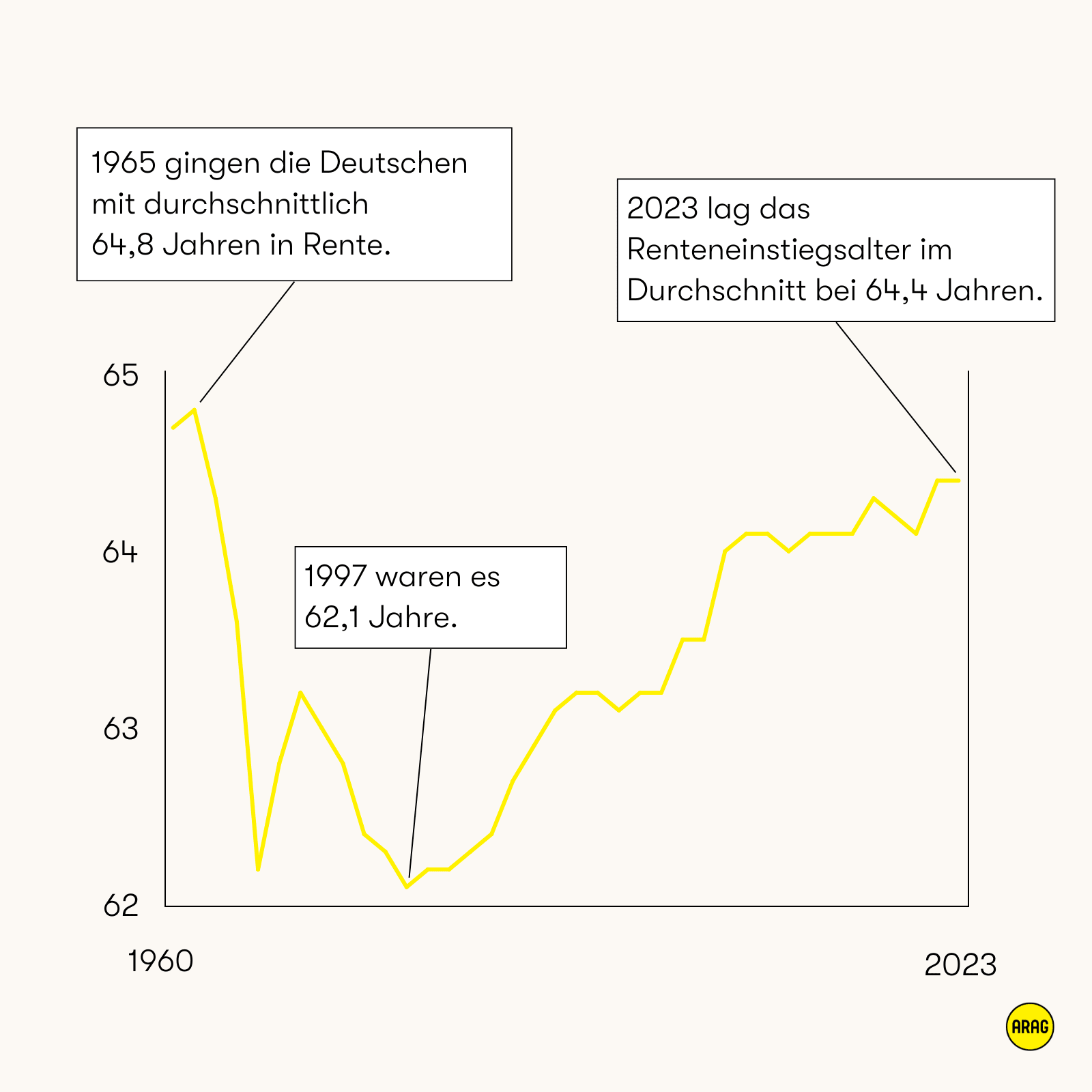

Renteneintrittsalter im Verlauf

Entwicklung des Renteneintrittsalters: 1997 gingen die Deutschen im Schnitt mit 62,1 Jahren in Rente, 2023 waren es 64,4 Jahre. (Quelle: Deutsche Rentenversicherung)

Rentenbeginn: Was zählt als Beitragsjahr für die Rente mit 63?

Wollen Sie die Altersrente für besonders langjährig Versicherte beantragen, dann müssen sie insgesamt 45 Beitragsjahre vorweisen. Beitragsjahre sind dabei die Zeiten, in denen Sie Beiträge zur Rentenversicherung gezahlt haben. Das bedeutet jedoch nicht, dass Sie zwingend 45 Jahre in einem Arbeitsverhältnis verbracht haben müssen, um die Rente mit 63 in Anspruch zu nehmen. Denn für die notwendigen Beitragsjahre rechnet der Gesetzgeber auch andere Zeiten an.

Welche Zeiten werden auf die Wartezeit von 45 Jahren angerechnet? Die Erziehung eines Kindes bis zum 10. Lebensjahr zum Beispiel. Und ebenso ein Freiwilliges Soziales Jahr, Zeiten mit einem Minijob, in dem Beiträge gezahlt wurden, und Zeiten, in denen Sie Angehörige nicht erwerbsmäßig gepflegt haben.

Auch Lebensabschnitte, in denen Kurzarbeiter-, Schlechtwetter- oder Insolvenzgeld floss, zählen dazu. Besonders wichtig ist hier, dass zudem Zeiten dazuzählen, in denen Sie Arbeitslosengeld I bezogen haben. Wer sich freiwillig in der gesetzlichen Rentenversicherung versichert hat, kann ebenfalls von der Rente mit 63 profitieren, wenn er mindestens 18 Jahre Pflichtbeiträge gezahlt hat.

Ein Beispiel:

Hannelore S. ist am 3.4.1961 geboren, für sie gilt also ein regulärer Rentenbeginn von 66 Jahren und 6 Monaten. Sie arbeitete 35 Jahre im selben Betrieb. Zudem kümmerte sie sich 4 Jahre lang um die Erziehung ihres Sohnes. Sie bezog als junge Frau ein Jahr lang Arbeitslosengeld und pflegte 5 Jahre lang ihre kranken Eltern. Diese Zeiten rechnet der Gesetzgeber an. Somit kommt Hannelore S. trotz 35 Jahren Beschäftigung auf die notwendigen 45 Beitragsjahre und konnte im November 2025 mit 64 Jahren und 6 Monaten die Rente für besonders langjährig Versicherte (Rente mit 63) beanspruchen.

Kann ich für eine Frührente mit 63 freiwillige Beiträge nachzahlen?

Beitragslücken können Sie prinzipiell durch freiwillige Nachzahlungen schließen und so letztlich eine höhere Rente erzielen. Für die Nachzahlung von freiwilligen Beiträgen gilt jedoch eine Frist: Sie kann für das abgelaufene Kalenderjahr immer nur bis zum 31. März des Folgejahres geleistet werden. Wer die Rente mit 63 für „besonders langjährig Versicherte“ in Anspruch nehmen möchte, muss außerdem mindestens 18 Jahre an Pflichtbeiträgen vorweisen können, um mit freiwilligen Beiträgen die Wartezeit von 45 Jahren erfüllen zu können.

Zählen freiwillige Beiträge zur Rentenversicherung als Beitragsjahre?

Freiwillige Beiträge steigern in der Regel nicht nur den Rentenanspruch, sondern können auch zur Erfüllung von Wartezeiten und zur Aufrechterhaltung von Rentenanwartschaften führen. Haben Sie beispielsweise trotz Kindererziehung keine 5 Jahre mit Beiträgen belegt, dann können Sie durch die Zahlung freiwilliger Beiträge einen Anspruch auf die Regelaltersrente erwerben. Zudem kann die Zahlung von freiwilligen Beiträgen im Fall einer Erwerbsminderung auch Ihren Versicherungsschutz sichern.

In jedem Fall steigern freiwillige Beiträge Ihren Rentenanspruch. Laut der Deutschen Rentenversicherung ergibt sich für 2026 aus der Zahlung des freiwilligen Mindestbeitrags von 112,16 € für die Dauer eines Jahres zurzeit eine monatliche Rentensteigerung von rund 5,60 €; beim Höchstbeitrag von 1.571,70 € sind es rund 78,50 €.

Zählen Kindererziehungszeiten als Beitragsjahre?

Die gesetzliche Rentenversicherung rechnet einem Elternteil (im Regelfall der Mutter, aber unter den richtigen Voraussetzungen auch dem Vater) derzeit für jedes neugeborene Kind 3 Jahre als Pflichtbeitragszeiten an. Diese Regelung gilt für alle Kinder, die ab 1992 auf die Welt gekommen sind. Für Neugeborene vor 1992 werden bislang bis zu 2 Jahre und 6 Monate Kindererziehungszeit angerechnet. Mit dem Rentenpaket 2025 beziehungsweise der „Mütterrente III“ werden diese Zeiten für vor 1992 geborene Kinder ebenfalls auf bis zu 3 Jahre ausgeweitet und damit vollständig den später geborenen Kindern gleichgestellt; die Regelung soll 2027 in Kraft treten.

Laut Sozialgesetzbuch (SGB) VI gilt diese Anrechnung der Kindererziehungszeit ebenfalls für Pflegeeltern und Stiefeltern und ist auch dann wirksam, wenn die Kinder in kurzem Abstand nacheinander zur Welt kommen oder es sich um eine Mehrlingsgeburt handelt.

Wichtig ist hier, selbst aktiv zu werden, denn die Zeiten werden nicht automatisch zur Berechnung hinzugefügt. Nutzen Sie hierzu das Formular V0800 zur Feststellung von Kindererziehungszeiten der Deutschen Rentenversicherung. Für die Kindererziehungszeiten bei der Rente ist die Elternzeit übrigens keine Voraussetzung. Die rentenrechtlich relevanten Zeiten zählen auch, wenn Sie nach der Geburt weiter gearbeitet haben. Weitere Informationen zur beschlossenen Ausweitung der Kindererziehungszeiten finden Sie im Überblick der Bundesregierung zum Rentenpaket 2025.

Wird die Ausbildung oder das Studium angerechnet?

Über die letzten Jahrzehnte sind die Anrechnungszeiten für Schul-, Fachhochschul- und Hochschulausbildung in Deutschland schrittweise reduziert worden. So konnten Ausbildungszeiten ab dem 16. Geburtstag bis zum erfolgreichen Abschluss an einer Universität oder Fachhochschule bei einem Rentenbeginn bis 1991 noch bis zu insgesamt 13 Jahren angerechnet werden. Bei Rentenbeginn ab 2009 gelten Ausbildungszeiten mittlerweile in der Regel nicht mehr als rentensteigernde Anrechnungszeit.

Eine Ausnahme ergibt sich hier jedoch bei der Altersrente für langjährig Versicherte (35 Jahre Versicherungszeit) und der Altersrente für schwerbehinderte Menschen: In diesen Fällen werden Zeiten der Schul-, Fachhochschul- und Hochschulausbildung ab dem 17. Geburtstag als Anrechnungszeit zur Erfüllung der Wartezeit berücksichtigt.

Zählt Arbeitslosigkeit zu den Beitragsjahren?

Hat ein zukünftiger Rentner vorübergehend Arbeitslosengeld I erhalten, fließt diese Zeit in die Berechnung seiner Beitragsjahre mit ein. Der Gesetzgeber rechnet diese Zeiträume zeitlich unbegrenzt an. Dabei spielt es keine Rolle, ob ein 63-Jähriger insgesamt 2 Jahre, 5 Jahre oder 7 Jahre Arbeitslosengeld I bezogen hat. Eine Ausnahme ergibt sich nur dann, wenn der Bezug dieser Leistungen in den letzten 2 Jahren vor Rentenbeginn lag. In diesem Fall zählt die Bezugszeit nicht zu den notwendigen Pflichtjahren; es sei denn, die Arbeitslosigkeit ist Folge einer Insolvenz oder der vollständigen Geschäftsaufgabe des Arbeitgebers.

Wichtig zu wissen: Für die Rente mit 63 nach 45 Beitragsjahren zählen ausschließlich Zeiten von Arbeitslosengeld I zu den Pflichtzeiten. Zeiten von Arbeitslosenhilfe oder Arbeitslosengeld II (seit 2023: Bürgergeld) finden hierfür keine Berücksichtigung. Anders sieht es bei der Rente für langjährig Versicherte aus: Hier werden auch Zeiten des Bezugs von Arbeitslosengeld II bzw. Bürgergeld auf die Wartezeit angerechnet.

Zählt Krankheit zur Rente mit 63?

Ja, Zeiten von Krankheit werden bei der Rente für langjährig Versicherte berücksichtigt. Insbesondere Krankheitszeiten, in denen Rentenversicherungsbeiträge gezahlt wurden, werden als Beitragszeiten gewertet und können somit die Voraussetzungen für den vorzeitigen Rentenbezug erfüllen. Zu den 35 Jahren zählen etwa auch Zeiten aus einem Versorgungsausgleich und sogenannte Anrechnungszeiten, in denen Sie aus persönlichen Gründen nicht in die Rentenkasse einzahlen konnte. Dazu gehören unter anderem auch Schwangerschaft, Arbeitslosigkeit und das Studium. Bei der Rente für besonders langjährig Versicherte finden dagegen Zeiten, in denen wegen Krankheit keine Beiträge gezahlt werden konnten, keine Berücksichtigung.

Wie wirkt sich ein Versorgungsausgleich auf die Wartezeit aus?

Mit dem sogenannten Versorgungsausgleich soll im Fall einer Scheidung für mehr finanzielle Gerechtigkeit bei der Rente gesorgt werden. Denn: Oftmals sind die Verantwortungen unter Ehepartnern nicht gleichmäßig verteilt – und wer mehr Zeit in die Kindererziehung investiert, sammelt automatisch weniger Rentenansprüche. Aus diesem Grund werden die von den beiden ehemaligen Partnern während der Ehe erworbenen Ansprüche bei einem Versorgungsausgleich, der beim Einreichen der Scheidung im Regelfall direkt vom Familiengericht eingeleitet wird, addiert und durch zwei geteilt. So haben beide Parteien zum Ende der Ehe – oder auch zum Ende einer eingetragenen Lebenspartnerschaft – gleich hohe Versorgungsansprüche und jeweils ein eigenes Rentenkonto. Monate aus dem Versorgungsausgleich sind insofern für die Rente mit 63 relevant, da sie auf die Mindestversicherungszeit (die Wartezeit) angerechnet werden.

Ein Beispiel:

Thomas P. hat während der Ehezeit durch seine Arbeit im öffentlichen Dienst eine Pension von insgesamt 1.000 € angesammelt. Seine Partnerin Petra P. kümmerte sich derweil vor allem um die beiden Kinder und setzte nach deren Geburt jeweils längerfristig mit der Erwerbsarbeit aus. So erwirtschaftete sie im Laufe der Ehe eine Rente von 400 €. Bei einem Versorgungsausgleich geben nun beide ehemaligen Ehepartner die Hälfte ihrer Rentenansprüche an ihr Gegenüber ab. Petra P. werden also Entgeltpunkte im Wert von 500 € Pension in der Beamtenversorgung gutgeschrieben und Thomas P. 200 € in der Rentenversicherung. So kommen beide für den Zeitraum ihrer Ehe auf einen Rentenanspruch von 700 €.

Was gilt für die Rente mit 63 für Schwerbehinderte?

Der Gesetzgeber sieht vor, dass Schwerbehinderte – mit der entsprechenden anerkannten Einstufung – deutlich früher in die Altersrente gehen können. Die Altersrente für Schwerbehinderte wird bereits nach 35 Versicherungsjahren gewährt und bezieht ebenfalls Zeiten der Schulausbildung und Arbeitslosigkeit mit ein. Zudem kann pro Kind eine Berücksichtigungszeit von maximal 10 Jahren anerkannt werden.

Auch bei der Altersrente für Schwerbehinderte sind die Altersgrenzen zuletzt schrittweise nach hinten verschoben worden. Während 1958 Geborene die Rente noch mit 64 Jahren ohne Abschläge in Anspruch nehmen konnten, liegt diese Grenze für 1964 Geborene dann bei 65 Jahren.

Wie viele Steuern sind bei Rente mit 63 fällig?

Wie viele Steuern Sie auf Ihre Rente zahlen müssen, hängt stark davon ab, wann Sie in den Ruhestand gehen. Denn mit dem sogenannten Alterseinkünftegesetz steigt die Besteuerung der Renteneinkünfte seit 2005 kontinuierlich. Das Finanzamt setzt dabei einen bestimmten Prozentsatz Ihrer Bruttorente als steuerpflichtiges Einkommen an – und dieser zu besteuernde Teil erhöht sich für Neurentner von Jahr zu Jahr schrittweise. Durch das im März 2024 verabschiedete Wachstumschancengesetz, das eine Doppelbesteuerung der Renten vermeiden will, steigt der Anteil des steuerpflichtigen Teils allerdings langsamer als zunächst vorgesehen, und zwar rückwirkend seit 2023 nur noch 0,5 statt bislang ein Prozent pro Jahr.

Beanspruchen Sie etwa als besonders langjährig Beschäftigter die Rente mit 63 erstmals im Jahr 2026, dann versteuert das Finanzamt (dauerhaft) 84 % Ihrer Altersbezüge. Gehen Sie hingegen früher oder später in Rente, gilt für Sie ein anderer Besteuerungsanteil; ab dem Renteneintrittsjahrgang 2058 werden Altersrenten voraussichtlich zu 100 % besteuert.

Gut zu wissen:

Rentenbeiträge können seit 2023 zu 100 % als Sonderausgaben bei der Steuererklärung berücksichtigt werden.

Wie viel darf man bei der Rente mit 63 dazuverdienen?

Seit dem 1. Januar 2023 gibt es bei allen Renten – auch bei der vorgezogenen Altersrente wie der Rente mit 63 – keine Hinzuverdienstgrenzen mehr. Dadurch soll der Übergang vom Erwerbsleben in den Ruhestand flexibler werden und dem Arbeiter- und Fachkräftemangel entgegengewirkt werden. Frührentner dürfen seitdem vom 63. Lebensjahr an bei vorgezogenen Altersrenten beliebig viele Haupt- und Nebeneinkünfte beziehen, ohne dass dies Einfluss auf die Rente hat.

Gut zu wissen: Wer bereits die Regelaltersgrenze erreicht hat und – auch neben dem Rentenbezug – weiterarbeiten möchte, profitiert künftig zusätzlich von der neuen Aktivrente. Ab Januar 2026 bleiben bis zu 2.000 € monatlich aus sozialversicherungspflichtiger Beschäftigung steuerfrei, wenn die Tätigkeit nach Erreichen der Regelaltersgrenze ausgeübt wird.

Sie wollen genau wissen, wie es um die Regelungen zum Zuverdienst als Rentner bestellt ist? Hier haben wir alle wichtigen Informationen für Sie zusammengefasst: „Was darf ich als Rentner hinzuverdienen?“

Was ist besser: Altersteilzeit oder Rente mit 63?

Eine sogenannte Altersteilzeit kann ab der Vollendung des 55. Lebensjahres mit dem Arbeitgeber vereinbart werden. Mit diesem Arbeitsmodell halbiert sich die verbleibende Arbeitszeit des Arbeitnehmers bis zur Rente. Durch eine Aufstockung des Arbeitsgebers erhält der Mitarbeiter jedoch weiterhin mindestens 60 % seines ursprünglichen Gehalts. Voraussetzung dafür ist immer, dass der Arbeitnehmer von den vergangenen 5 Jahren mindestens 3 Jahre versicherungspflichtig beschäftigt war.

Bei der Altersteilzeit unterscheidet man zwischen 2 unterschiedlichen Modellen: Dem Gleichverteilungs- und dem Blockmodell. Bei dem Gleichverteilungsmodell verringert der Arbeitnehmer seine Arbeitszeit für den gesamten Zeitraum der Altersteilzeit um die Hälfte, arbeitet also zu verringerten Bezügen nur noch halbtags. Beim Blockmodell wird die Altersteilzeit wiederum in zwei gleich lange Phasen unterteilt: In der „Arbeitsphase“ arbeiten Angestellte ihr normales Pensum, erhalten dafür aber nur ein reduziertes Gehalt. In der Freistellungsphase werden sie dafür vom Arbeitgeber freigestellt und weiterbezahlt.

In Hinblick auf die Rente zählt die Altersteilzeit als normale beitragspflichtige Beschäftigungszeit, kann also dazu genutzt werden, sich unliebsamen Abschlägen bei der frühzeitigen Rente zu entledigen. Gleichzeitig führt das verringerte Einkommen bei der Altersteilzeit natürlich zu Einbußen beim Rentenanspruch – die sich dank des Altersteilzeitgesetzes jedoch in Grenzen halten. Dieses besagt nämlich, dass die Rentenbeiträge von Arbeitnehmern in Altersteilzeit auf Basis der Bezüge der bisherigen Arbeitszeit zu 90 % weitergezahlt werden.

Um die Vor- und Nachteile einer Altersteilzeit abzuwägen, empfiehlt es sich, eine genaue Rentenberechnung durchzuführen und/oder eine entsprechende Beratung einzuholen.

Wann muss ich einen Rentenantrag stellen bei Rente mit 63?

Die Rente mit 63 Jahren muss bei der Deutschen Rentenversicherung beantragt werden. Sie können den entsprechenden Antrag stellen, sobald Sie die notwendige Wartezeit und das notwendige Lebensalter erreicht haben (direkt am Monatsanfang oder im Folgemonat). Wollen Sie Ihre vorgezogene Altersrente rechtzeitig erhalten, dann sollten Sie den Antrag spätestens 3 Monate vor dem Beginn der ersten anvisierten Rentenzahlung einreichen. Mittlerweile können Sie die Anträge auch direkt online stellen – und sich bei Fragen zu Fristen und Dokumenten an die DRV-Service-Hotline (0800 1000 4800) wenden.

Ist eine Kündigung vor Rente mit 63 nötig?

Wenn Sie planen, frühzeitig in Rente zu gehen, müssen Sie in jedem Fall selbst aktiv werden und am besten auch Ihren Arbeitgeber auf dem Laufenden halten. Da die Rente mit 63 keine Regelaltersrente ist, endet auch Ihr Arbeitsverhältnis nicht automatisch. Vielmehr müssen Sie in diesem Fall einen Aufhebungsvertrag mit Ihrem Arbeitgeber abschließen oder kündigen. Hierfür gelten die im Arbeitsvertrag festgehaltenen Kündigungsfristen.

45 Arbeitsjahre voll und dann arbeitslos

Für den Fall, dass Sie 45 Jahre vollständig gearbeitet haben und anschließend arbeitslos werden, qualifizieren Sie sich grundsätzlich für die abschlagsfreie Rente mit 63 – unabhängig davon, ob Sie Arbeitslosengeld beziehen oder nicht. Die 45 Arbeitsjahre, die auch Zeiten der Arbeitslosigkeit mit einbeziehen können, müssen bereits erreicht sein.