Erbschaftssteuer – Freibeträge und Tipps zum Steuern sparen

Mit diesem Beitrag zeigen wir Ihnen, wie hoch der Schenkungsteuerfreibetrag ist, wie hoch die Erbschaftssteuer ausfallen kann und welche Möglichkeiten es gibt, Steuern zu sparen.

13.10.2021 • 3 min Lesezeit

Erben ist schön, aber der Fiskus erbt mit der Erbschaftssteuer immer mit. Erfahren Sie die aktuellen Regeln und Freibeträge – und wie Sie ganz legal Steuern sparen können.

Bei der Erbschaftssteuer gehen die Meinungen weit auseinander. Die einen verstehen nicht, warum versteuertes Vermögen noch einmal beim Erben besteuert werden muss. Die anderen meinen, dass jemand, der nichts für seinen ererbten Wohlstand tun musste, ruhig etwas abgeben kann. Tatsache ist aber, dass laut Erbschafts- und Schenkungsteuergesetz (ErbStG) die Übertragung von Vermögen im Wege der Schenkung oder im Todesfall durch Erbschaft vom Begünstigten versteuert werden muss.

Wie viel Erbschaftssteuer ein Erbe zahlen muss, hängt vom Verwandtschaftsgrad zum Erblasser und von der Höhe des ererbten Vermögens ab. Grundsätzlich gilt: Je näher Sie verwandt sind, desto höher ist Ihr Erbschaftssteuer-Freibetrag. Ehegatten, Lebenspartner und Kinder erhalten zusätzlich zu diesem Freibetrag noch einen Versorgungsfreibetrag. Der Stichtag für die Erbschaftssteuerschuld ist übrigens der Todestag des Erblassers. So gilt beispielsweise bei vererbten Aktien der Wert des Kurses am Todestag.

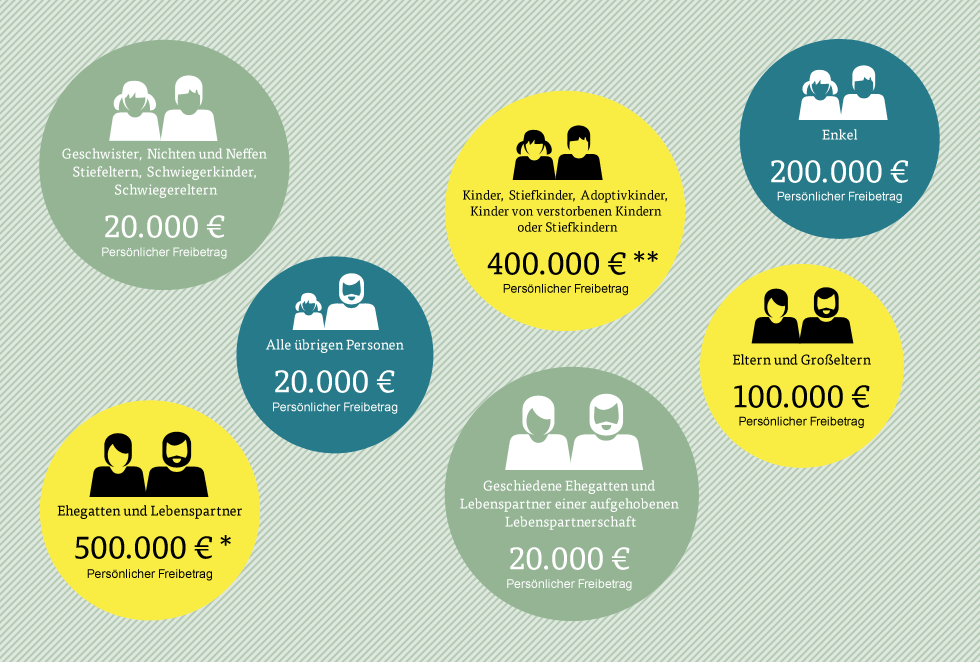

So viel vom Erbe ist steuerfrei

* Versorgungsfreibeträge für Ehegatten und Lebenspartner:

256.000 €

** Versorgungsfreibeträge für Kinder, Stiefkinder, Adoptivkinder, Kinder von verstorbenen Kindern oder Stiefkindern:

bis 5 Jahre: 52.000 €, 5 bis 10 Jahre : 41.000 €, 10 bis 15 Jahre: 30.700 €, 15 bis 20 Jahre: 20.500 €, 20 bis 27 Jahre: 10.300 €

So hoch ist die Erbschaftssteuer

Bis |

Steuerklasse I |

Steuerklasse II |

Steuerklasse III |

|---|---|---|---|

| 75.000 Euro |

7% |

15% |

30% |

| 300.000 Euro |

11% |

20% |

30% |

| 600.000 Euro |

15% |

25% |

30% |

| 6.000.000 Euro |

19% |

30% |

30% |

| 13.000.000 Euro |

23% |

35% |

50% |

| 26.000.000 Euro |

27% |

40% |

50% |

| Über 26.000.000 Euro |

30% |

43% |

50% |

Erbschaftssteuer bei Lebenspartnerschaften

Für eingetragene Lebenspartner war das nicht immer so. Erst seit 2010 gelten im Erbschaftssteuer- und Schenkungsteuerrecht für sie die gleichen Regeln wie für Ehegatten.

Grund für die Gesetzesänderung war eine Entscheidung des Bundesverfassungsgerichts.

Die Karlsruher Richter stellten klar, dass die Ungleichbehandlung von Ehe und eingetragener Lebenspartnerschaft bei der Erbschafts- und Schenkungsteuer verfassungswidrig war. Eingetragene Lebenspartner konnten zwar den persönlichen Freibetrag von 500.000 Euro und den Versorgungsfreibetrag von 256.000 Euro wie Ehegatten ausschöpfen.

Alles, was darüber hinausging, mussten sie jedoch wie entfernte Verwandte und Fremde mit dem höchsten Steuersatz versteuern.

Erbschaftssteuer sparen: Ganz legale Steuertipps

Oft reichen die Freibeträge aus und man muss keine Erbschaftssteuer zahlen. Leider klappt das nicht immer, zum Beispiel, wenn man nicht nahe genug mit dem Erblasser verwandt ist. Sehr von Vorteil also, dass es Möglichkeiten gibt, den künftigen Erben zu Lebzeiten etwas Gutes zu tun.

- Schenken Sie einen Teil Ihres Vermögens schon zu Lebzeiten an Ihre Erben und nutzen hier den Schenkungsteuerfreibetrag. Die Freibeträge für Schenkungen gelten nach zehn Jahren wieder neu und lassen sich so mehrmals nutzen.

- Durch ein qualifiziertes Gutachten kann eventuell ein niedrigerer Immobilienwert angesetzt werden.

- Privatvermögen kann in Betriebsvermögen verlagert werden, das unter bestimmten Voraussetzungen von der Steuer befreit ist.

- Eine günstigere Steuerklasse lässt sich durch Adoption erreichen. Wer Nichten oder Neffen versorgen möchte, kann deren Freibetrag so von 20.000 auf 400.000 Euro steigern und gleichzeitig den Steuersatz senken. Aber: Eine gute Beratung ist wichtig, bevor man derartige Wege geht!

So sparen Sie beim Berliner Testament

Beim Berliner Testament, bei dem sich die Ehepartner gegenseitig beerben und die Kinder erst nach dem Tod des zweiten Ehepartners zum Zuge kommen, wird ein Erbschaftssteuerfreibetrag verschenkt. Denn viele wissen nicht, dass der Freibetrag von jedem Kind zweimal genutzt werden kann – nämlich jedes Mal, wenn ein Elternteil stirbt.

Diesen Nachteil können Sie durch ein Vorausvermächtnis, das bis zum Tod des letztversterbenden Ehegatten gestundet ist, ausgleichen.

Für ein solches Vorausvermächtnis dürfen die Kinder nämlich ihren steuerlichen Freibetrag schon beim Tod des erstversterbenden Ehepartners geltend machen, auch wenn es erst beim Tod des zweiten Elternteils ausgezahlt wird. Lassen Sie sich von einem Steuerberater, Notar oder Rechtsanwalt beraten.

Eine andere Lösung wäre, dass der Ehepartner, der zuerst verstirbt, jedem Kind bereits einen Teil seines Vermögens vermacht, der unter dem Freibetrag und damit steuerfrei bleibt.

Geerbt: Wer zahlt denn die Erbschaftssteuer?

Eine betuchte Dame hatte ihrem Lieblingsneffen per „Verfügung für den Todesfall“ alle Rechte aus ihren Sparbüchern bei einer Sparkasse übertragen. Darüber hinaus schrieb sie ihrem Neffen auf, wer aus der Familie wie viel von 120.000 Euro Ersparnissen erhalten sollte, ließ aber eine Nichte und einen Neffen unberücksichtigt.

Der bescheidene Erbe verteilte das Geld und bedachte auch die beiden nicht benannten Verwandten. So viel Uneigennützigkeit war dem Finanzamt wohl bisher noch nicht untergekommen. Die Beamten forderten von ihm die gesamte Erbschaftssteuer, ca. 17.000 Euro. Da sein eigener Anteil aber nur 13.500 Euro betrug, hatte der Bundesfinanzhof ein Einsehen. Der Neffe musste nur versteuern, was er auch bekommen hat. Letztendlich glaubten ihm die Richter, dass die Tante vor ihrem seligen Dahinscheiden die Verteilung der Gelder an die übrigen Verwandten gewollt hatte (BFH, Az.: II R 8/07).

Erbschaftssteuer: Erleichterung für pflegende Angehörige

Wer seine Eltern im Alter persönlich und unentgeltlich pflegt, kann sich auf Erleichterungen bei der Erbschaftssteuer einstellen. In dem konkret verhandelten Fall ging es um eine Frau, deren Mutter 2012 verstorben war. Zum Nachlass gehörte auch ein Bankguthaben in Höhe von 785.543 Euro.

Die Frau hatte ihre Mutter seit 2001 gepflegt, auf eigene Kosten. Bei der Erbschaftssteuer in Höhe von 4.685 Euro berief sie sich auf einen Freibetrag in Höhe von 20.000 Euro gemäß Erbschaftssteuergesetz. Hier heißt es:

"Steuerfrei bleiben ein steuerpflichtiger Erwerb bis zu 20.000 Euro, der bei Personen anfällt, die dem Erblasser unentgeltlich oder gegen unzureichendes Entgelt Pflege oder Unterhalt gewährt haben, soweit das Zugewendete als angemessenes Entgelt anzusehen ist. "

Dies erkannte, wie bereits die Vorinstanz, auch der Bundesfinanzhof an und erklärte darüber hinaus, dass der Begriff „Pflege“ im Erbschaftssteuergesetz weit auszulegen sei (BFH, Az.: II R 37/15).

Könnte Sie auch interessieren

Neue Regelungen beim Erbrecht

Erbschaft im Ausland, Erben in der Patchworkfamilie, Besonderheiten, wenn Pflegekräfte erben sollen: Wir halten Sie im Erbrecht auf dem Laufenden.

Erbfolge – Wer erbt was wenn kein Testament vorhanden ist?

Wie funktioniert eine Erbfolge? Können Hunde erben? Und wann erbt der Staat? Wir erläutern Ihnen die Rechtslage.

Berliner Testament – Ehepartner als Alleinerbe

Erfahren Sie Ihre Rechte und Pflichten beim Berliner Testament. Und lesen Sie, wie sich beim Vererben Freibeträge optimal ausschöpfen lassen.